El año pasado por estas fechas, el mercado de las criptomonedas comenzaba un rally espectacular que le llevaría a marcar máximos históricos en el mes de diciembre. Sin embargo, desde entonces, no ha hecho más que entrar en una profunda depresión con continuos batacazos. ¿Qué ha pasado?

Desde “una versión perfeccionada del oro” (Suren Ter) hasta el “es una estafa”, de Jamie Dimon, presidente del banco JPMorgan Chase, el Bitcoin ha pasado por numerosos altibajos a lo largo de su historia. Los que compraron una pizza con 80 bitcoins allá por 2008 sabrán muy bien de esto pero, el resto de los mortales, y, sobre todo, aquellas personas que entraron en este mercado cuando empezó a ser mainstream en 2017, estarán ahora mismo con las manos sobre la cabeza intentando explicarse qué ha pasado.

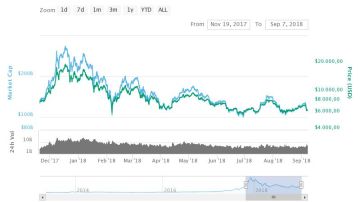

Lo cierto es que, mirando los números de capitalización del mercado, es decir, el dinero que está dentro del mercado cripto, no hay lugar a dudas: diciembre fue el clímax de este ecosistema, al menos hasta ahora. A partir de ahí, el desplome, donde algunos tokens han perdido hasta el 90% de su valor. En el siguiente gráfico de coinmarketcap.com se puede ver el desarrollo del precio del BTC desde diciembre hasta hoy.

Sin embargo, para explicarnos lo que está ocurriendo en los últimos tiempos, conviene diseccionar el problema en varios factores, cada cual con su dosis de protagonismo.

1.- Especulación por parte de “las ballenas”: la idea del mundo cripto era que los dueños fueran los propios usuarios, que el mundo descentralizado se impusiera sobre el centralizado (los bancos). Sin embargo, esto no está ocurriendo así actualmente.

La prueba más fehaciente de ello es que desde el mercado oscuro de Silk Road se han movido, en las últimas fechas, cantidades cercanas a 111.000 bitcoins, unos 700 millones de dólares. Su destino: casas de intercambio bitcoin > dólares para influir directamente en el precio del bitcoin con el siguiente algoritmo: cuanto más se venda, más baja el precio y más barato pueden comprar a posteriori. Manipulación pura y dura.

Aunque la especulación siempre ha estado ahí, ha sido desde diciembre, con la aprobación de los contratos de futuro por parte del Chicago Board Options Exchange, cuando han tenido una mayor importancia. Desde ese momento, grandes inversores podían jugar con el precio del Bitcoin especulando cuál sería su precio una vez pasara determinado tiempo (un mes, habitualmente), por lo que antes de que expiraran sus contratos, influían en el precio para que se ajustara a lo que ellos habían apostado un mes atrás.

2.- Los bancos, detrás: cuando las grandes corporaciones bancarias vieron que lo de las criptomonedas era un pastel demasiado jugoso y que se le estaba escapando de las manos comenzaron a mover ficha. BBVA, sin ir más lejos, invirtió en Coinbase, una de las principales plataformas de intercambio de criptomonedas. Banco Santander, por ejemplo, también invirtió, en 2015, en la criptomoneda Ripple, donde también están Google, Accenture y otros bancos. En Estados Unidos el asunto es aún más salvaje.

Esta misma semana se ha vivido un nuevo desplome de los precios en gran parte debido a la decisión de Goldman Sachs, uno de los grupos de banca de inversión y de valores más grande del mundo. Aunque hace unos meses anunció que exploraba la posibilidad de abrir una plataforma para comercializar con criptomonedas, ahora sus directivos se han retractado a la espera de una mayor regulación del mercado que les aporte más garantías, también fiscales.

3.- Ethereum y las ICOS, muy tocados: con el mercado de las criptomonedas nacieron también nuevas formas de financiación de proyectos. Las ICOS (Initial Coin Offering) sustituían a las IPO (Initial Public Offering), que era la manera que tenían las empresas de buscar financiación a través de inversores tradicionales.

Con las ICOS, la mayoría basadas en la tecnología de Ethereum, florecieron multitud de nuevos proyectos, algunos tan locos como el de invertir en un token llamado Jesus Coin o en proyectos relacionados con el crecimiento de la marihuana. El mercado cripto y sus usuarios se volvieron “locos” con este nuevo método de financiación. Todo el mundo podía ser inversor fácilmente y conseguir réditos económicos a corto plazo. Se invertía más por la especulación que por la fe en el proyecto.

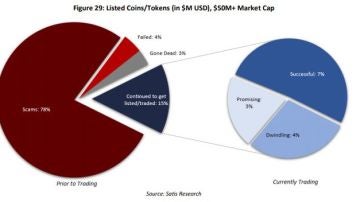

Sin embargo, según datos de Token Data, de más de 900 ICOS analizadas en 2017, el 46%, después de haber conseguido el dinero por parte de los usuarios (tokenholders), se han arruinado por diversos motivos. Sus inversores no han recuperado el dinero, evidentemente.

Otro estudio de la firma Satis Group concluía que, de todas las ICOS que habían estudiado, el 78% de ellas habían resultado ser scam, un timo; el 4% habían fracasado; el 3% había muerto y solo el 15% restante había continuado su marcha.

Todos estos datos y el estado actual del mercado hacen preguntarse: ¿sigue teniendo sentido una criptomoneda como Ethereum cuya principal ventaja competitiva frente a Bitcoin era ser la tecnología en la que se asentaban la mayoría de las ICOS? Este es un hecho que también puede dañar de manera irreversible el precio de la que estaba llamada a ser la alternativa a Bitcoin.

4.- Una regulación poco clara pero cada vez mayor: el mundo cripto nació con la idea de ser descentralizado, ser ajeno a gobiernos, bancos y poderes fácticos. Pero, como casi siempre, la ficción superaba a la realidad. Países importantes para el desarrollo de las criptomonedas, como China, Japón o India, han impuesto condiciones severas a las plataformas de intercambio de monedas y un férreo control a quienes las adquieren. En China, además, cada vez están regulando más a las granjas de mineros de Bitcoin, por el gran consumo eléctrico que requieren.

En lo que nos compete, en España la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España emitieron en febrero un comunicado conjunto para “advertir de los riesgos de los activos de las criptomonedas”, y la Autoridad Europea de Valores y Mercados también advirtió sobre los problemas que podía suponer invertir en ICOS.

Además, Hacienda ha establecido algunas pautas para que los poseedores de criptomonedas tengan que declarar estas en sus declaraciones de la renta, tanto si se pasa de criptomoneda a euros con un beneficio como si se pasa de una criptomoneda a otra criptomoneda también obteniendo un beneficio.

Con todos estos datos encima de la mesa, resulta cada vez menos atractivo para el público general meterse en un lío tan grande como el mercado cripto, máxime cuando ya no se están dando las rentabilidades, ficticias o no, que se dieron a finales de 2017 y a sabiendas de que es un mercado que, al final, siguen controlando los mismos y que, si obtienes algún tipo de beneficio económico, lo vas a tener que declarar. ¿Merece la pena?

Fuente: Tecnoxplora